Umenie robiť reformy

Koncom júna sme uverejnili status Ľubomíra Petráka pod titulkom Ako je to s „neúmerným zvyšovaním“ dane pri viacpodlažných rodinných domoch. Ako jeden z predkladateľov návrhu zmien pri zdaňovaní stavieb (podľa podlahovej plochy) vysvetľoval v ňom, čo médiá (zámerne?) návrhu podsúvali: že ide o zodratie z kože staručkých dôchodcov, ktorí si za socializmu na dedinách postavili poschodové domy... Kampaň médií zohrala svoje, navrhovatelia návrh stiahli.

Teraz prinášame blog, ktorý je pod menom Milan Výškrabka uverejnený na webovej stránke Inštitútu finančnej politiky: Umenie robiť reformy (tam je text v pdf formáte). Píše v ňom o tom, čo v skutočnosti návrh sledoval, prináša aj medzinárodné porovnanie, ale aj námety, ako treba reformy „predpripraviť“. Blog M. Výškrabku uverejňujeme, pretože naše „mienkotvorne zavádzajúce“ médiá (vrátane verejnoprávnych) si jeho argumentáciu určite neosvoja. Tak ako v prípade textu Ľ. Petráka, ktorý zaregistrovali, dokonca z neho aj citovali, no naďalej podsúvali návrhu to, čo v ňom nebolo.

Pod zverejneným textom je poznámka: Materiál prezentuje názory autorov a Inštitútu finančnej politiky, ktoré nemusia nevyhnutne odzrkadľovať oficiálne názory Ministerstva financií SR. Cieľom publikovania Inštitútu finančnej politiky (IPF) je podnecovať a zlepšovať odbornú diskusiu na aktuálne ekonomické témy. Citácie textu by sa preto mali odkazovať na IPF (a nie MF SR) ako autora týchto textov.

Milan Výškrabka: Umenie robiť reformy. Príklad dane z nehnuteľností

Robiť reformy je umenie. To si musia myslieť (nielen) autori nedávneho návrhu na zmenu zdaňovania viacpodlažných stavieb (1). Ich návrh totiž po medializácii prežil na verejnosti len dva dni. Pritom predložený návrh bol síce opatrný krok, no krok správnym smerom. Práve rozdielne zdanenie podlahovej plochy v budovách v závislosti od podlažia je dokonalý príklad nespravodlivosti a nedokonalosti súčasného spôsobu zdaňovania.

Skutočnou motiváciou pri zdaňovaní bývania je totiž zdaniť majetok, nie veľkosť plochy, na ktorej stojí budova. Aktuálny spôsob však ignoruje všetky charakteristiky nehnuteľnosti – kvalitu, vek, hodnotu atď. Podlahová plocha je jednoduchý a aspoň sčasti dobrý indikátor pre aproximáciu hodnoty nehnuteľnosti. Každé poschodie domu zvyšuje jeho hodnotu, a preto je spravodlivé rovnako zdaniť každé poschodie. Jednoposchodová maloobchodná predajňa o veľkosti 10 000m2 dnes platí vyššiu daň než vlastník 10-poschodového business centra so zastavanou plochou 1 000 m2. Pritom spravodlivejšie zdaňovanie nehnuteľností nemusí nutne znamenať neúmerné zvýšenie daňového zaťaženia domácností. Veď samosprávy môžu vyvolané dopady tlmiť aj zmenou sadzby dane.

A prečo vlastne chceme zdaňovať majetok? Ak akceptujeme potrebu poskytovať verejné služby, tak základnou otázkou je, ako zabezpečiť dostatočný príjem na ich financovanie. Tu sa ekonómovia zhodujú, že majetkové dane patria k tým, ktoré najmenej obmedzujú ekonomický rast (2) na rozdiel od napríklad dane z práce.

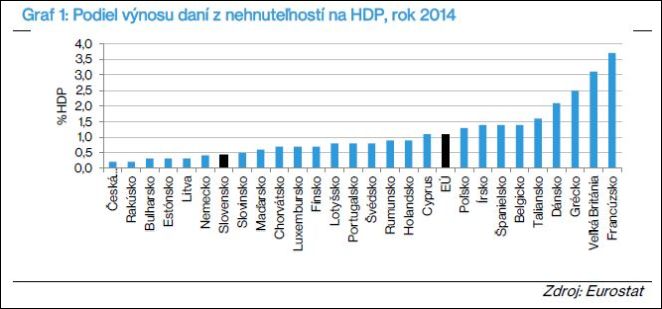

Napriek tomu je na Slovensku príjem z majetkových daní len minimálnym zdrojom financovania samospráv. V roku 2015 tvoril príjem miest a obcí z dane z príjmu fyzických osôb viac ako 74 % zo všetkých daňových príjmov. Naproti tomu celkový príjem z nehnuteľností na bývanie (3) tvorí len 1,6 %. V medzinárodnom porovnaní sa tak radíme ku krajinám s najnižším výnosom daní z nehnuteľností v pomere k výkonu ekonomiky a nedosahujeme ani polovicu priemeru v EÚ (Graf 1). Navyše v mnohých krajinách EÚ je už dnes systém zdaňovania založený na princípoch hodnotového režimu (4) .

Ak chce Slovensko v príjmoch domácností dobiehať vyspelejšie krajiny EÚ, nutne musí realizovať aj zmeny v daňovom mixe v prospech menej bolestivých daní. Potvrdzujú to aj mnohé odporúčania viacerých zahraničných inštitúcií (OECD, MMF, EK). K myšlienke zdaňovať nehnuteľnosti podľa ich hodnoty sa otvorene prihlásili aj posledné dve vlády na Slovensku (5). Príklad z konca júna nám však jasne odpovedá prečo sa od roku 2012 reálne nič nezmenilo.

Presadzovať reformy je náročné a často aj politicky nákladné. Mnohé reformy majú potenciál prispieť k zlepšeniu životnej úrovne v spoločnosti. Organizácia pre ekonomickú spoluprácu a rozvoj preto cielene analyzuje spôsob implementácie reforiem v členských krajinách a odporúča nepodceniť hlavne nasledujúce aspekty (6):

- Čím citlivejšia téma, tým je potrebný silnejší mandát, silnejší líder a podpora vlády.

- Úspešné reformy boli spravidla sprevádzané efektívnou komunikáciou so všetkými dotknutými subjektmi.

- Kvalitné podkladové analýzy pomôžu vyladiť črty reformy a poskytnú argumenty na jej podporu.

- Inštitúcie musia byť dostatočne pripravené na hladkú implementáciu zmien.

- Implementácia reforiem si vyžaduje čas. Príprava analýz a komunikačná kampaň si vyžadujú adekvátny časový priestor.

- Úspešná implementácia reformy môže vyžadovať niekoľko pokusov.

Prvý pokus smerom k spravodlivejšiemu zdaňovaniu nehnuteľností nevyšiel. Verejná diskusia by pravdepodobne vyzerala inak, ak by niekto upozornil na existujúcu anomáliu, ktorá spôsobuje rozdielne zdanenie rovnakej podlahovej plochy, respektíve hodnoty stavieb. Nedostatok dát a faktických argumentov sťažuje konštruktívnu diskusiu.

OECD radí nevzdať sa. Šance na úspešnú zmenu zvýšime lepším vysvetlením cieľov a potenciálnych dopadov zmeny. Na to však analytici potrebujú dáta, ktoré v súčasnosti nie sú k dispozícii. Na úrovni katastra je preto nevyhnutné začať zbierať údaje o charakteristikách nehnuteľností, ktoré pomôžu zmapovať štruktúru nehnuteľností na Slovensku. Medzitým bude nutné nájsť silného lídra reformy a vydať sa smerom, ktorý už nejedna vláda deklarovala vo svojom programovom vyhlásení – zaviesť hodnotový princíp zdaňovania nehnuteľností.

_________________________________

1 Poslanecký návrh na vydanie zákona, ktorým sa mení a dopĺňa zákon č. 582/2004 Z. z. o miestnych daniach a miestnom poplatku za komunálne odpady a drobné stavebné odpady v znení neskorších predpisov.

2 J. Youngman (2016), „A good tax: Legal and policy Issues for the property tax in the United States“, Lincoln Insitute of Land Policy.

3 Celkový príjem z dane z nehnuteľností (vrátane komerčných) predstavoval 16%.

4 UN (2013), „Property tax regimes in Europe“, United Nations Human Settlements Programme.

5 Napríklad Uznesenie vlády SR č.638 z roku 2016 „... pripraviť komplexnú novelu zákona č. 582/2004 Z. z...., ktorá by mala viesť k spravodlivejšiemu vyrubovaniu dane z nehnuteľnosti na základe trhovej hodnoty (polohová renta)...“.

6 OECD (2010), „Making reform happen“, http://www.oecd.org/env/making-reform-happen- 9789264086296-en.htm.